政策解读

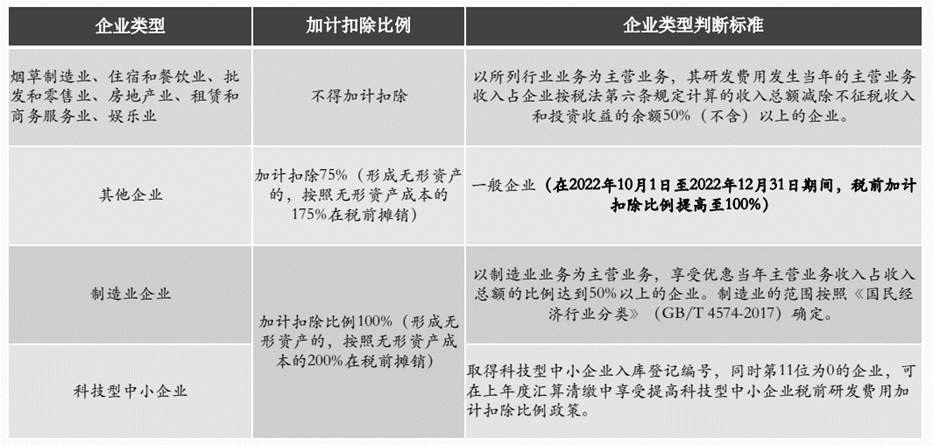

3月24日召开的国务院常务会议决定,将符合条件行业企业研发费用税前加计扣除比例由75%提高至100%的政策,作为制度性安排长期实施。为进一步激励企业加大研发投入,更好地支持科技创新,财政部、税务总局近日联合发布《关于进一步完善研发费用税前加计扣除政策的公告》(财政部 税务总局公告2023年第7号),明确研发费用税前加计扣除政策有关问题。

政策要点

企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2023年1月1日起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,自2023年1月1日起,按照无形资产成本的200%在税前摊销。

新政指引

国税总局与2023年3月29日发布《研发费用税前加计扣除新政指引》,包含政策适用主体、适用活动范围、费用范围,委托、合作、集中研发费用加计扣除政策,研发费用加计扣除政策会计核算与管理,相关问询解答等内容。

归纳与总结

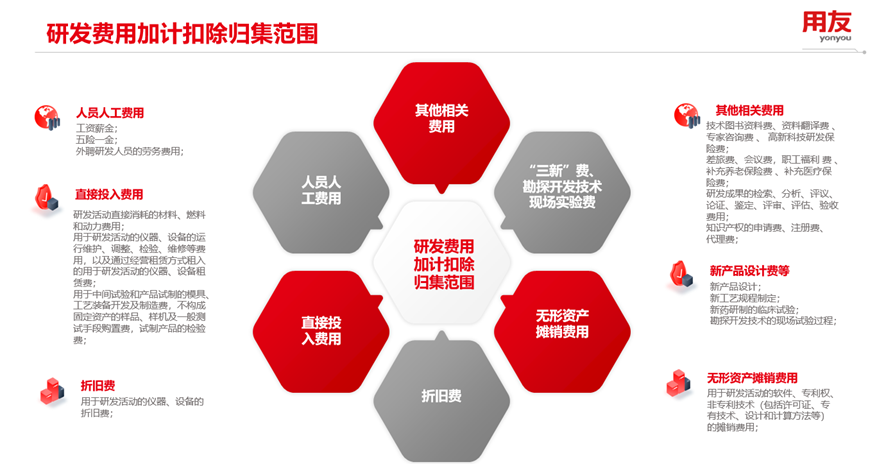

归集范围

应对策略

企业应按照财务会计制度要求,对研发支出进行会计处理;准确归集核算当年可加计扣除的各项研发费用实际发生额。如果企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用。

企业应对研发费用和生产经营费用分别核算,准确、合理归集各项费用支出,对划分不清的,不得实行加计扣除。委托外部研究开发费用实际发生额应按照独立交易原则确定。受托方应向委托方提供研发项目费用支出明细情况。企业共同合作开发的项目,由合作各方就自身实际承担的研发费用分别计算加计扣除。

如果是大型集团企业,集团根据生产经营和科技开发的实际情况,对技术要求高、投资数额大,需要集中研发的项目,其实际发生的研发费用,可以按照权利和义务相一致、费用和收益相配比的原则,合理确定研发费用的分摊方法,在受益成员企业间进行分摊,由相关成员企业分别计算加计扣除。

企业为获得创新性、创意性、突破性的产品进行创意设计活动而发生的相关费用,可按照规定进行税前加计扣除。

用友税务云——研发费专项管理

企业在享受相关优惠政策时,需要将跟研发费用相关的信息按研发项目维度进行管理。在业务端,需要企业判断到底哪些研发项目满足加计扣除条件,用友BIP税务云可以支持按照研发项目维度对研发费用明细进行拆分,更高效便捷地享受税收优惠。

青岛用友BIP税务云采用先进的技术和架构,打破公用事业企业内外部系统孤岛,以项目为主线,以业务为源头,数据为桥梁,实现集团层税务高效管控,并在应用层面、管理层面、战略层面实现了不同的价值。打通主数据、合同、项目、结算、财务核算及税务管理,实现涉税数据统一管理;实现税务业务全流程一体化管理;突破项目部、分子公司、事业部、总部不同层级管理壁垒,实现数据实时查看、逐级对账与多维度统计分析;业财税数据一体化,涉税数据源准确完整,计税申报更精准合规。